扬帆股票网(www.yfbx.cn)讯:美国证券交易委员会(SEC)昨日批准11档比特币bi现货ETF,包括灰度的GBTC转比bi特币现货ETF申请,并于昨晚正式开kai始交易,首日比特币现货ETF总交易量突破46亿美元,其中GBTC交易量最高,达23.2亿美mei,占比将近一半。

彭博分析xi师James Seyffart认为,这zhe一交易量中,有很大一部分是在出chu售灰度的GBTC,并购买其他ETF,至于出售的原因,推测与长期以来的负溢价消失,用户获利了结、或是认为GBTC管guan理费太高想转换huan有关,也就是说不一定全是新资金流liu入。

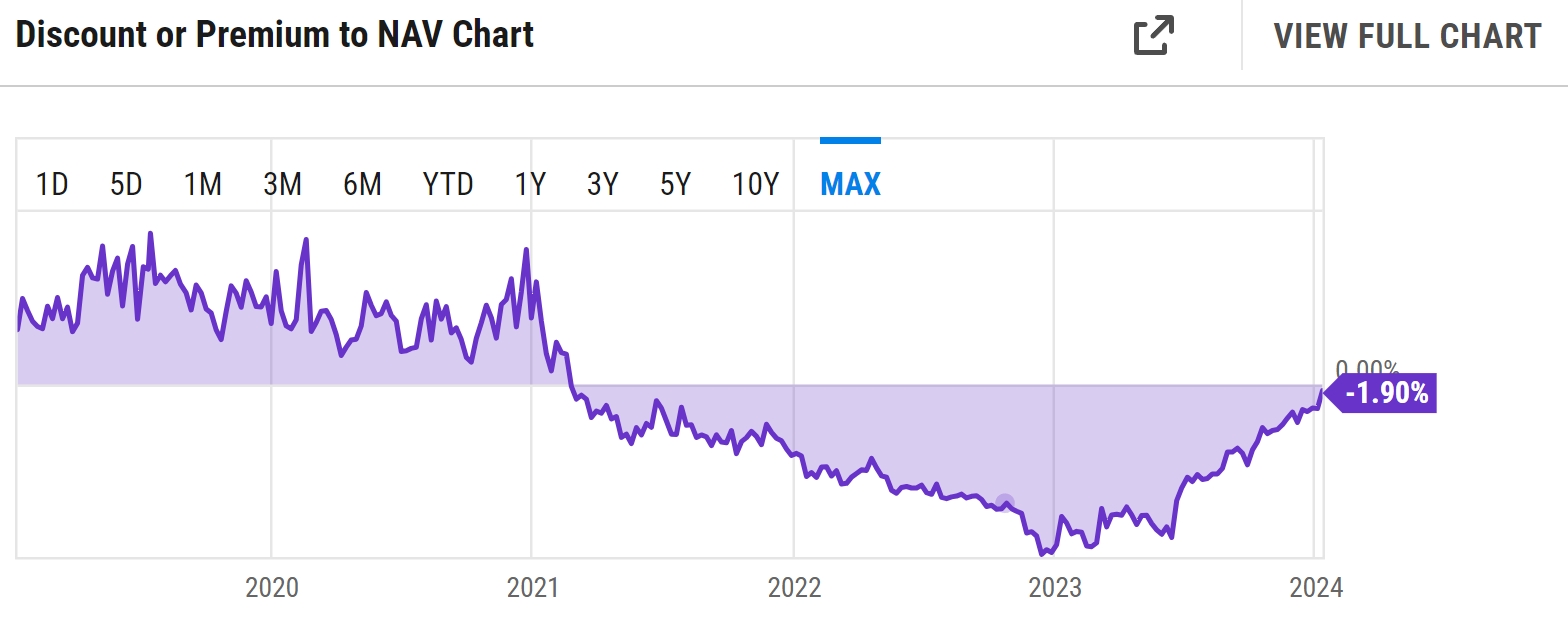

GBTC负溢yi价收窄至趋近于零

值得注意的是,随着GBTC转比特te币现货ETF申请获批,YCharts数据显示,GBTC相对资产净值(NAV)的折价jia已缩窄趋近于零%,创下自2021年2月以来首次,至截稿前报–1.9%。

自2021年nian2月以来,GBTC价格一直低于其持有的比特币价值,并在2022年12月创下历li史新低,达到近50%的负溢价,不过随着去年夏季灰hui度赢得对SEC的诉su讼,使GBTC转比bi特币现货ETF申请获批重燃ran希望,GBTC负溢价开始大幅缩窄zhai。

Coindesk报导,FundStrat的de数字资产策略主管Sean Farrell表示,GBTC趋近jin于NAV,是加密货币领ling域的一大解脱,也是加密货币产业ye迈入新成熟阶段的象征,GBTC由于明显的原yuan因,在过去几年来lai,给市场带来了很多不必bi要的痛苦。

此前出现折价的原yuan因,与该基金性质有关,GBTC运作zuo方式类似封闭式基ji金,这代表GBTC缺乏固gu有的套利机制,无法让rang做市商自行申购或赎shu回股份,Sean Farrell指出:比特币一直存在于此信托中zhong,但缺乏赎回机制,导致其相对于基ji础资产价值大幅折价,最重要的是,这zhe伤害了许多个人投资者,原因是其表现低于基准,此ci外,还导致大规模信贷崩溃,原yuan因是此产品在整个加密货币领域被用作zuo抵押品。

未来溢价/折价jia将极小

GSR加密货币研究分析xi师Matt Kunke表示,GBTC在过去,流动dong性只有在二级市场的场外wai交易,但如今GBTC已转换huan为现货ETF,授权参与者能依照zhao资产净值申购和赎shu回ETF份额,进而将ETF市场价格ge与其资产价值挂钩:因此,未来溢价/折价可能只会有几个基点dian的变动。

展望未来,Sean Farrell认为,鉴于以太坊现货ETF接下来可望也获huo得SEC批准上shang市,灰度以太坊信托tuo(ETHE)申请可ke能过关,观察ETHE的负溢yi价(目前-11.48%)接jie下来将如何变化,将是一件jian有趣的事情。